브릭스 통화에 대한 세가지 오해

‘브릭스의 새로운 공동 결제통화’ 이슈가 부각되고 있다. 첫째, 중국 측 자료에 따르면 브릭스 통화는 금 본위제의 스테이블 코인이 아니라, IMF의 SDR과 같은 중앙은행 결제계정의 디지털 통화일 가능성이 크다. 둘째, 국제결제 영역에서 미국 달러의 패권을 위협하기 위해서는 브릭스 통화로 표시된 국제 금융상품이 필요하다. 셋째, 브릭스 통화는 러시아가 간절히 필요로 하는 것이다. 반면 중국은 지난 수년간 위안화 국제화 시스템, 특히 디지털 국제결제 분야의 시스템 혁신을 통해 미국, 러시아 등과 협상을 할 수 있는 다양한 선택지를 확보하게 되었다.

<그림 > 브릭스 통화 vs 달러 출처:IW Explainer https://indicworldview.com/

브릭스 정상회담과 브릭스 통화 이슈

2023년 4월 알렉산더 바바코프 러시아 국무부 부의장은 브릭스 동맹이 새로운 통화 창출을 위해 노력하고 있으며, 8월 (22일~24일) 남아공에서 열릴 예정인 정상회담에서 이 문제에 대해 논의할 예정이라고 밝혔다. 이후 ‘브릭스의 새로운 공동 결제통화(brics currency)’, 도입은 미국과 중국의 글로벌 패권 경쟁, 우크라이나를 침공한 러시아에 대한 미국의 제재 등 지정학적인 국제 이슈와 연결되면서 국내외적인 관심이 집중되고 있다.

하지만 현재 국내에서 브릭스 통화에 대한 언론보도는 ① 확인되지 않은 추측성 ‘코인 설(브릭스 통화는 금 본위제 기반의 스테이블 코인이다)’이거나, ② 달러 기축통화를 위협한다는 과장된 ‘새로운 기축 통화설’, ③ 아니면 정 반대로 중국이 되지도 않을 엉뚱한 도전(위안화 국제화의 다른 버전)을 하고 있다는 냉소적인 비난이 대부분이다.

필자는 지난 수년간 중국 디지털 금융과 디지털 국제결제를 연구했기 때문에, 이 글을 통해 브릭스 통화에 대한 세가지 오해들을 설명하여 독자들에게 중국의 국제금융 시스템에 대한 이해를 돕고자 한다.

오해 1. 브릭스 통화는 브릭스 국가들의 새로운 비트코인인가?

브릭스 통화는 금 본위제 또는 금과 희토류를 기반으로 하는 스테이블 코인 형태의 디지털 국제결제 통화가 될 것이라는 언론 보도를 보면서 필자는 2가지 측면을 주목하였다.

첫 번째는 새롭게 도입될 가능성이 있는(6월 브릭스 외무장관 회담에서 이 의제가 논의되었지만, 8월 브릭스 정상회담에서는 이 의제가 논의되지는 않을 것이라는 외신 보도가 있다) “브릭스 통화 가치의 안정성”을 확보하는 것은 매우 어려운 일이라는 사실이다. 2002년 1월 출범한 유로존 20개 국가들의 공동 통화인 ‘유로(Euro)’는 통화가치의 안정을 위해 유럽 중앙은행에서 통화량을 조절하고, 각국 정부의 재정적자 비율을 엄격하게 통제(2008년 글로벌 금융위기의 극복을 위해 전 세계적인 양적완화 정책을 추진하면서, 이 통제는 급격하게 완화되었다) 하는 등의 노력을 하고 있다. 그럼에도 2010년 대 초반의 남유럽 유로존 국가들(PIGS: 포르투칼, 이탈리아, 그리스, 스페인)의 국가부도 위기 이후 유로존 붕괴 위기설은 반복적으로 등장하고 있다.

이런 측면에서 유럽 국가들보다 재정적으로 훨씬 불안정한 브릭스 국가들(브라질, 러시아, 인도, 중국, 남아프리카 공화국), 나아가 신규로 브릭스에 가입하고자 하는 개발도상국들(현재 40여 개 국가들이 브릭스 가입을 희망하고 있다고 한다)의 공동 통화를 도입한다는 것은 너무나 어려운 일이라는 것을 짐작할 수 있다. 따라서 19세기의 파운드화나 1950년대의 달러와 같이 금 본위제를 채택하여 통화 가치의 안정성을 확보할 것이라는 아이디어 차원의 논의가 등장하고 있다. 재미있는 것은 러시아측 정부 관계자가 주로 이런 취지의 발언을 하고 있지만, 중국 금융당국이 최근(1년 이내) 금 본위제 브릭스 통화를 언급한 것을 찾는 못했다(중국 언론에서는 이 사안에 대해서는 러시아측 정부 관계자의 외신을 인용하고 있다).

사실 중국이 금을 열심히 사모아서 국제 금가격이 오를 것이라는 금테크 지지자들의 예상은 맞았다. 중국 중앙은행의 금 보유량은 2022년 11월 1,979.7톤에서 2023년 6월말 2,113.5톤으로 증가하였다. 그러나 중국의 금 보유량은 러시아의 2,298톤이나 독일의 3,358톤에도 미치지 못하는 것이며, 하물며 전 세계 최대의 금 보유량을 가진 미국 정부의 8,134톤과도 비교할 수 없다. 더구나 국제 무역규모가 지금과는 비교도 할 수 없이 작았던 1971년, 당시 엄청난 금을 보유했던 미국조차 금본위제 달러 시스템(브레튼우즈 시스템)을 포기할 수밖에 없었는데, 중국과 러시아가 다시 금본위제 국제통화 시스템으로 돌아가기 위해서는 리스크가 너무 크다.

중국은 3조 1,930억 달러의 외환보유고 중에서 금의 비중이 4%도 되지 않아, 다른 나라들에 비해(독일은 70%, 프랑스 61%, 러시아 19%) 외환보유고에서 금의 비중이 매우 낮은 편이다. 이에 따라 2010년 대 이후 꾸준히 달러 채권 비중을 줄이고, 금 보유량을 확대하는(2008년 중국의 금 보유량은 547톤) 정책을 추진하고 있다. 필자는 중국이 금 보유량을 확대하고 있는 것은 국제금융 시스템의 리스크를 줄이기 위한 정책이나 미국과의 협상을 위한 카드가 주된 목적이지, 결코 금 본위제 기반의 스테이블 코인 발행을 위한 준비작업이 아니라고 확신한다(올해 7월 옐런 미국 재무장관이 중국에 방문해서 중국의 미국 국채 매각과 금 매입에 대한 ‘속도조절 문제’가 논의되었을 것이라는 중국측 언론 보도도 있었다).

둘째, 브릭스 통화에 대한 논의에서 비트코인과 같은 블록체인 기반의 모바일 가상화폐(cryptocurrency)가 미래의 국제결제 수단이 될 것이라는 기대가 반영되어 있다는 것이다. 이러한 기대와는 달리 지금까지 중국 금융 전문가들에 의해 논의되고 있는 브릭스 공동 결제통화(金砖国家共同货币)는 각국 중앙은행 간의 국제결제를 위한 디지털 통화로 예상된다. 더 정확하게는 개인이나 기업이 자유롭게 국제결제에 이용할 수 있는 비트코인 같은 프로그램이나 모바일 앱이 아니라, 국제통화기금(IMF)의 SDR(Special Drawing Rights: 특별인출권)과 같은 디지털 통화이다. SDR은 각국 중앙은행의 결제계정 상에서 청산결제를 위해 사용되는 디지털 통화이다.

물론 시간이 더 많이 흐르고 디지털 국제금융 기술이 더 발전한다면 중국 정부가 2020년부터 시험적으로 운영하는 디지털 위안화(数字人民币: e-CNY)처럼 스마트폰 앱이나 디지털 카드로 개인과 기업도 브릭스 통화를 국제결제에 사용할 수 있을 것이다. 각국이 모바일 앱 기반의 중앙은행 디지털화폐(CBDC: Central Bank Digital Currency)를 개발하고 이를 비트코인처럼 국제거래에 자유롭게 사용할 것이라고 주장하는 전문가들이 있다. 그런데 최근 이런 주장을 하는 전문가들을 보면 2020년 중국의 디지털 위안화가 등장했을 때, 디지털 위안화가 비트코인처럼 스마트폰 하나로 전 세계 어디서나 결제가 가능한 코인형(또는 현금처럼 계좌에 연동되지 않는 토큰형) 디지털 통화가 될 것이라고 주장했던 기억이 떠오른다.

하지만 실체가 확인된 중국 디지털 위안화는 기본적으로 본인 확인이 필요한(신분증, 은행계좌, 핸드폰 번호 등) “계좌 연동형 디지털 통화”이다. (외국인도 선불충전 형태로 구매할 수 있는 스마트폰의 번호로만) 개인정보 등록을 최소화한 4단계 등급의 디지털 위안화 지갑의 경우에는 1회 사용 2,000위안(약 36만 원), 1일 사용 5,000위안(약 90만원), 충전 한도 1만 위안(약 180만 원)으로 제한된다. 따라서 디지털 위안화가 국제결제 수단으로 활용되기 위해서는 각국 금융당국과의 복잡하고 어려운 협상과 시스템 구축이 필요하다(디지털 위안화에 대한 보다 자세한 설명은 필자가 쓴 “중국 디지털 위안화에 대한 세 가지 오해” 참조). 결론적으로 브릭스 통화 역시 비트코인과는 다른 방향으로 발전할 것이라고 예상된다.

오해 2. 브릭스 통화는 달러 기축통화 시스템을 위협할 것인가?

브릭스 통화가 달러 기축통화 시스템에 위협이 될 것이라는 언론 보도는 주로 달러 기축통화 시스템의 본질적인 문제점이나 미국의 양적완화라는 이름의 어마어마한 달러 찍어내기의 문제점을 지적하고 있다. 현재의 달러 기축통화 시스템 문제를 설명하기 위해서는 2차 대전 이후 달러가 기축통화의 지위를 확보할 수 있었던 브레튼우즈 시스템이 붕괴된 과정, 70년대 달러 금 태환의 포기와 페트로 달러 및 변동환율 문제, 그 이후 미국의 엄청난 무역적자와 트리핀 딜레마 문제, 글로벌 불균형과 미국의 달러 수출 및 환류 시스템 문제, 2008년 글로벌 금융위기 이후의 양적완화(QE: Quantitative Easing) 문제 등 한 학기 수업 분량의 자료를 설명해야 할 것이다. 하지만 이렇게 많은 문제가 있는 달러 기축통화 시스템이 그럼에도 여전히 유지되고 있다는 것은 이를 대체할 수 있는 확실한 국제결제 시스템이 없기 때문이다.

물론 현재 달러 기축통화 시스템은 많은 도전에 직면해 있다. 2002년 1월 출범한 유로는 세계 2위의 국제결제 통화가 되었고, 2022년 IMF의 보고서 『은밀하게 침식된 달러 패권(The Stealth Erosion of Dollar Dominance)』에 따르면 전 세계 외환보유고에서 달러의 비중은 1993년 73%에서 2021년 53%로 감소하였다.

사실 양적완화라는 이름으로 찍어내면서 하늘로 날아가고 있는 달러 발행량 그래프나, 기축통화 국가들은 무한대의 재정지출을 통해 경제를 살려야 한다는 ‘현대통화이론(MMF: Modern Monetary Theory)’을 보고 있으면 필자 역시 달러의 미래에 대한 걱정이 앞선다. 하지만 필자는 국제금융을 공부하면서 달러 환 헷지(FX-hedge) 상품이나 미국 달러에 기반한 엄청난 금융상품들이 현재 미국 달러 패권의 진짜 경쟁력이라는 것을 알게 되었다. 국제 기축통화로서 달러의 경쟁 우위를 이해하기 위해서는 단순히 개발도상국의 GDP나 무역의 합을 선진국과 비교하는 양적인 접근법이 아니라, 외환거래 시장에서의 거래비용과 리스크 관리의 효율성이라는 질적인 접근법이 필요하다. 이러한 달러 패권의 경쟁력은 중동에서 몇몇 기업들이 원유를 브릭스 통화로 결제한다거나, 브라질에서 곡물을 살 때 브릭스 통화로 결제한다고 금방 사라질 것은 절대 아니다(그렇다고 이런 변화가 의미가 없다는 것은 아니고, 그 의미는 다음 챕터에서 논의하겠다).

디지털 국제결제 분야에서 예를 들어보자. 코로나 팬데믹으로 각국이 재정지출을 확대할 때 한국의 많은 ‘서학 개미’들이 원화를 달러로 바꿔서 미국 주식이나 채권 시장에 투자했었다. 2008년 글로벌 금융위기로 전 세계가 양적완화를 할 때, 개발도상국의 부유층들이 미국 주식시장에 대한 투자로 돈을 버는 달러 환류의 마법을 보았기 때문이다. 미국이 엄청난 달러를 찍어내어 크리스마스 장난감 같은 중국의 공산품을 마구 수입해도 달러의 가치가 하락하지 않는 이유도, 사실 전 세계 사람들이 자국의 통화를 달러로 바꾸려는 수요가 있기 때문이다.

이제 전 세계 젊은이들은 애플 핸드폰이나 빅테크 플랫폼 앱을 통해 더 자유롭게(더 소액의 자금으로 증권사를 방문하지 않고도) 달러를 환전하여 미국 주식에 투자하는 경험을 하고 있다. 과거 미국 달러의 기축통화 패권이 원유를 달러로만 결제한다는 페트로 달러(petro-dollar)였다면, 미래의 달러 패권의 경쟁력은 스마트폰으로 미국 주식을 사는 이러한 경험의 축적이 될 것이다. 브릭스 통화가 진정 달러 기축통화 시스템에 위협이 되기 위해서는 개발도상국의 많은 투자자들이 미국 주식이 아니라 브릭스 통화로 표시된 금융상품에 기꺼이 투자하고 기업들이 저렴한 브릭스 통화 환헤지 상품을 구매할 수 있는 상황이 전개되어야 하지만, 아마 그런 상황은 한참 뒤에나 가능하지 않을까 생각된다(중국이 이런 측면에서 많은 위안화 국제투자 금융상품들을 도입하고 있다는 것도 다음 챕터에서 설명하겠다).

오해 3. 중국은 되지도 않을 엉뚱한 도전을 하고 있는 것인가?

브릭스 공동 결제통화 논의는 올해 처음 등장한 것이 아니라, ‘놀랍게도’ 2009년 러시아 예카테린부르크에서 열린 브릭스 4개국(브라질, 러시아, 인도, 중국) 정상회의에서도 등장했었다. 당시 중국 후진타오 국가주석은 기조 연결에서 국제 통화시스템의 다변화 필요성을 이야기했으며, 미국이 달러 환율의 안정성을 위해 노력해야 한다고 했다. 당시 러시아 대통령이었던 드미트리 메디베데프 대통령(그는 푸틴의 최측근으로 당시 푸틴은 3연임 제한 때문에 실세 총리직을 하고 있었다)은 브릭스 회원국 간의 통일된 통화 사용의 가능성을 언급하였다.

중국은 2008년 서브프라임 모기지 파생상품 부실에서 기인한 글로벌 금융위기의 극복을 위해 미국의 양적완화 정책을 지지하는 대신, 국제 금융자본에 대한 규제와 국제거래세(일명 Tobin Tax)의 도입을 주장하였다. 1997년 동아시아 외환위기 등 글로벌 투기자본의 공격은 개발도상국의 외환시장과 금융시장을 취약하게 하여 반복적인 경제위기로 이어졌기 때문이다. 또 중국은 개발도상국의 외환시장 안정을 위한 지원으로 IMF에 500억 달러를 투자하기도 하였다.

하지만 국제 금융자본에 대한 과세는 결국 흐지부지되어 버렸다. IMF에 대한 자금 지원 대신 중국 위안화를 SDR의 통화 바스켓에 포함 시키기로 합의한 것도 미국 의회에서 몇 년 동안이나 통과되지 못했다(위안화는 2016년에 SDR 통화 바스켓에 10.92% 비중으로 포함되었다). 결정적으로 미국의 양적완화는 2009년 1차 3조 달러에 그치지 않고, 2010년 2차 6조 달러에 이어 2012년 3차 양적완화까지 이어지면서 글로벌 금융시스템 전반에 리스크를 가중시켰다.

중국은 이 문제에 대응하기 위해 이후 지속적으로 미국 달러 국제결제 시스템에 대한 의존을 줄이기 위해 노력하고 있으며, 그 성과도 적지 않다. 필자는 중국이 지난 십여 년 동안 국제금융 분야에서 두가지 일관된 정책을 추진하고 있다고 생각한다. 하나는 국제결제 분야에서 달러에 대한 의존도를 줄이는 것이고, 다른 하나는 국제결제 시스템의 모바일 디지털 패러다임 전환에서 주도권을 확보하는 것이다.

첫째, 달러에 대한 의존도를 줄이는 것은 매우 다양한 측면에서 진행되고 있다. 국제금융 이론에서 따르면 어떤 통화가 국제결제의 기축통화가 되기 위해서는 ① 거래통화, ② 투자통화, ③ 준비자산통화의 역할을 할 수 있어야 한다. 2009년 이후 중국 중앙은행 총재 등의 금융당국에서는 IMF의 SDR이 국제결제에서 역할을 확대할 필요가 있다고 주장했다. 원래 IMF가 1970년 미국이 달러의 금 태환을 포기하면서 SDR을 도입했던 당시, SDR은 Paper Gold(종이 금)라고도 표현되었다. 비유하자면 각국에게 국제결제에 사용할 수 있는 ‘종이 금’ 영수증들을 나누어준 것이다. 만약 글로벌 금융위기를 극복하는 방법으로 각국 국제결제 계정에 SDR을 확대했다면(디지털 통화이니까 계정에 0을 하나씩만 붙여도 금방 10배가 늘어난다) 달러가 부족해서 국가부도 위기에 직면한 개발도상국들은 SDR로 위기를 넘길 수 있었을 것이다.

하지만 미국은 SDR을 확대하기보다는 달러 발행량을 확대하는 것을 선택하였다. 이 과정에서 달러가 부족한 개발도상국들은 외환위기와 국가부도(모라토리엄)로 내몰렸다. 결국 이 문제는 국제결제 영역에서의 화폐주조 차익(시뇨리지)이라는 과실을 전 세계가 나누어 가질 것인지, 아니면 특정 패권 국가가 가질 것인지의 문제라고 볼 수도 있다.

2010년 대 이후 중국도 실질적으로는 SDR의 확대보다는 자국의 위안화 국제화를 추진하기 위해 노력한 것으로 보인다. 적어도 2015년까지 ‘중국정부 주도’로 국제무역에서 위안화 결제를 확대하고(결제통화), 주변 국가들에게 위안화 대출을 해주고, 홍콩에서 중국 주식시장에 투자할 수 있는 위안화 상품(RQFII 등)을 만들고(투자통화), 다른 나라의 통화들과 위안화 통화 스왑(swap)을 체결(준비자산통화)하는 등 적극적인 위안화 국제화 정책이 추진되었다. 그러나 금융시스템이 낙후된(지금도 중국은 자본시장 개방이 매우 제한적이다) 중국에서 이러한 무리한 위안화 국제화 정책은 역풍을 맞을 수밖에 없었다. 2016년 1월 세계 경제의 번영과 미래를 논의했던 다보스 포럼에서 헤지펀드의 간판 스타, 조지 소로스는 전 세계 투자자들에게 “중국 위안화에 대한 공매도 공격을 해서 돈을 벌자”라는 너무나 뻔뻔한 선언을 했다. 필자는 소로스가 한국의 비극적인 97년 외환위기를 야기한 직접적인 원화 공매도 공격의 주역이라는 사실도 잊어버리고, 중국에 대한 공격을 선언한 소로스를 찬양하고 이제 중국은 끝났다고 열광했던 한국의 몇몇 신문 논설들에 화가 나서, 지금도 ‘중국시사경제’ 수업의 참고자료로 활용하고 있다.

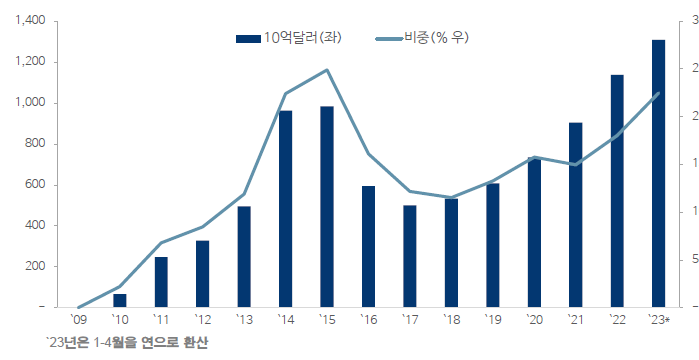

2016년 이후 중국은 국제금융 자본들의 공격에 많은 어려움을 겪었고, 정부 주도의 위안화 국제화 정책은 전면적으로 후퇴하였다. 대신 이때부터 민간 주도의 신중한 위안화 국제화가 추진되었다(물론 중국 정부도 뒤에서는 이런 민간 금융사의 위안화 국제화를 지원하고 있다). 2018년 이후 코로나 펜데믹이나 미국과의 무역 갈등에도 불구하고, 중국의 위안화 무역결제 규모와 전체 중국 무역에서 위안화 결제의 비중은 꾸준히 상승하고 있다. 중국을 공부하는 필자의 눈에는 무서울 정도로 일관된 정책으로 국제결제에서 달러에 대한 의존을 줄이고 위안화의 역할을 확대하고 있다. 그리고 이러한 위안화 무역결제 확대를 위해 중국이 제시하는 환전 수수료 같은 경제적인 비용우위, 다양한 위안화 관련 금융상품들은 중국 금융사들의 국제경쟁력 향상의 원동력이 되고 있다. 특히 디지털 국제결제 영역에서 변화 속도는 따라가기가 벅찰 정도도 빠르게 진행되고 있다.

둘째, 중국은 국제결제의 모바일 디지털 전환에서 주도권을 확보해나가고 있다. 오프라인에서 온라인으로의 패러다임 전환은 국제금융 영역에서 미국이 기존에 장악하고 있던 경쟁 우위에 위협이 되고 있다. 미국이 80년대 이후 구축했던 글로벌 오프라인 지점 기반의 국제금융 시스템이 정보통신 기술의 발달과 디지털 전환에 따른 리스크 감소를 무기로 혁신적인 금융서비스를 앞세운 신규 핀테크 솔루션 회사들의 강력한 도전에 직면하고 있기 때문이다. 절반 이하의 환전 수수료, 스마트폰으로 즉시 확인할 수 있는 국제 금융거래, 글로벌 전자상거래 플랫폼(eWTP)과 연계된 다양한 O2O 서비스 혁신, 편리한 모바일 QR코드 국제결제 시스템, 모바일 국제결제에 활용되는 위안화 국제결제 시스템 CIPS(人民币跨境支付系统), 월드퍼스트(WorldFirst: 万里汇)와 같은 거대 국제결제 플랫폼 회사 등 중국은 이미 비은행 디지털 국제결제 영역에서는 글로벌 선두에서 달리고 있다(이에 대해 자세한 내용은 필자가 쓴 “중국 비은행 국제결제의 발전 경과와 한국의 외환거래법 개정에 대한 시사점” 참조).

결론. 열심히 노력한 중국은 선택 가능한 많은 카드를 가지고 있다.

다시 브릭스 공동 결제통화에 대한 논의로 돌아와서 필자는 중국이 왜 위안화 국제화가 아니라 브릭스 통화를 도입할 것인가 고민해 보았고, 결론은 ‘할 수 있으니까’였다. 사실 브릭스 공동 결제통화의 필요성은 중국이 아니라 러시아가 간절하다. 러시아는 미국의 제재로 인해 달러를 국제결제 매개통화로 사용하는 SWIFT(국제 은행간 통신협정) 시스템에서 배제되어, 최근에는 어쩔 수 없이 위안화를 국제결제 매개통화로 사용하는 중국의 CIPS 국제결제 시스템을 많이 이용하고 있다. 하지만 러시아의 입장에서 중국의 국제결제 시스템에 종속되는 것도 원하는 일이 아닐 것이다. 따라서 러시아도 영향력을 나누어 행사할 수 있는 브릭스 통화의 도입은 러시아가 더 간절히 원할 것이라는 사실은 자명하다.

물론 중국도 미국과의 패권 경쟁이라는 구도가 형성되는 상황에서 브릭스를 기반으로 개발도상국들이 공동으로 대응할 수 있는 구도를 만들어 외연을 확장하는 것도 나쁘지는 않을 것이다. 중국이 위안화를 기반으로 CIPS 국제금융 시스템을 구축하고 비용 우위를 앞세워 아무리 광고해도, 미국에 의해서 고립되어 다른 나라들이 이 시스템을 사용하지 않는다면 방법이 없기 때문이다. 그리고 궁극적으로 브릭스 통화가 도입되어 기업이나 개인들까지 국제결제에 사용한다면 SWIFT 국제결제망이 아니라 CIPS 국제결제망을 이용하지 않겠는가?

아니면 당장 브릭스 통화가 또 하나의 SDR 형태인 중앙은행 공동 디지털화폐(CBDC)로 도입되어 각국 은행들 간의 청산결제에 사용된다고 하더라도, 그 핵심 기술은 중국이 보유하고 있다. 지난 수년간 중국 정부는 홍콩, 마카오, 태국 등의 중앙은행이 참여한 다국가통화 중앙은행 디지털통화 교량(m-Bridge, 多边中央银行数字货币桥梁) 등의 국제결제 시험사업을 진행하였다. 특히 이 결제방식에서 중국정부는 결제원장 감시와 개입에 대한 불신을 종식시키기 위해 분권화된 블록체인 기술을 도입하기도 하였다.

중국은 지난 수년간 디지털 국제결제 영역에서의 기술 혁신과 시스템 구축을 통해 이미 상당한 수준의 경쟁력을 확보하였기 때문에 많은 카드를 가지게 되었다. 이제 미국과의 협상이나 러시아, 인도와 같은 신흥국, 심지어 유럽 등 다른 나라들과의 협력에 이런 카드를 적절하게 활용하여 중국에게도 유리하고 다른 개발도상국들도 유리한 해답을 찾아갈 가능성을 가지게 되었다. 미국이 기존에 헤게모니를 장악하여 가지고 있던 국제금융 분야에서의 독점적인 수익 중 일부만 확보해도, 중국과 다른 개발도상국들이 나누어 가질 수 있는 먹을거리가 확보되기 때문이다.

이제 한국은 이러한 국제금융 부문의 변화에 대해 어떻게 접근해야 할까? 필자는 이 문제에 대해 미국편이냐 중국편이냐 오해를 살 수 있는 직접적인 답변 대신 디지털 금융 분야에서 최근에 벌어지고 있는 사건 하나로 ‘뜬금없이’ 결론을 대신하고자 한다. 2023년 3월 애플페이가 한국 서비스를 시작했다. 한국에 서비스되는 애플페이는 NFC(근거리 무선통신) 결제방식으로 신용카드와 연동해서 사용하는데, 기존의 결제 단말기를 NFC가 가능한 것으로 교체해야 한다. 그 비용은 대략 한 대당 30만 원 정도라고 한다. 애플은 향후 이 서비스에 대한 수수료로 결제금액의 0.15%를 가져간다. 2022년 한국의 신용카드 사용금액은 953조 원이고, 애플의 한국 시장 점유율은 22%, 그 중 10%만 애플페이를 연동해서 사용한다고 가정해서 간단하게 계산해서(한국의 NFC 단말기 보급률이 낮아 당분간은 사용률이 10%도 되지 않을 가능성이 크다) 매년 수백억의 수수료가 발생할 것으로 전망된다. 그렇다면 1조 원이 넘을 것으로 전망되는 한국 500만 가맹점의 결제 단말기 교체 비용은 가맹점주, 한국정부 지원금, 신용카드 공익재단, 애플 중 누가 얼마나 부담해야 할까? 참고로 카카오페이 같은 모바일 QR코드 결제는 바코드 인식 방식이라 별도의 결제 단말기 교체가 필요하지 않았다. 현명한 독자 여러분들은 필자가 말하고자 하는 결론을 유추할 수 있을 것이라 믿고 이 글을 마친다.

* 이 글의 내용은 아시아연구소나 서울대의 견해와 다를 수 있습니다.

Tag: 브릭스,정상회담,결제통화,기축통화,달러패권

이 글과 관련된 최신 자료

- 서봉교 (2021).“중국 디지털 위안화에 대한 세 가지 오해.” 『성균차이나브리프』 9권 3호.

http://preview.kstudy.com/ - 서봉교 (2002).「중국 비은행 국제결제의 발전 경과와 한국의 외환거래법 개정에 대한 시사점」. 『현대중국연구』 24권 3호.

https://preview.kstudy.com/ - 중국인민은행 (2022). RMB INTERNATIONALIZATION REPORT

http://www.pbc.gov.cn/ - Liu, Z. Z., & Papa, M. (2022). Can BRICS de-dollarize the global financial system?. Cambridge University Press.

https://www.cambridge.org/

저자소개

서봉교(sbongk@dongduk.ac.kr)

현) 동덕여자대학교 글로벌지역학부 교수

전) 금융위원회 핀테크 금융혁신 T/F 민간전문위원, 삼성금융연구원

주요 논문과 저서

“중국 게임산업의 모바일 전환과 구글 앱마켓 독과점에 대한 시사점.” 『한중사회과학연구』 21권2호. (2023)

“중국 앱마켓과 인앱구매의 특징과 한국의 구글 인앱결제 의무화에 대한 시사점.” 『한중사회과학연구』 20권 3호. (2022)

“중국 플랫폼과 앱 사업자의 협력과 강제: 웸소설 콘텐츠 앱 사례를 중심으로.” 『현대중국연구』 23권 4호. (2022)

“미-중 국제금융 헤게모니 경쟁과 중국의 디지털 국제금융 도전.” 『미래성장연구』 5권 2호. (2019)

『중국경제와 금융의 이해: 국유은행과 핀테크 은행의 공존』 (오래, 2018)