일본 경제의 부활, 이번에는 성공할 수 있을까?

최근 일본 경제가 호황을 누리고 있는 것처럼 보이는 첫 번째 이유는 일본 경제가 경기의 확장 국면에 있기 때문이며, 두 번째는 코로나19 회복이 더딘 탓에 발생한 착시효과이다. 그런데 이 두 가지 이유 때문이라면 지금의 호황은 과거와 같은 ‘저온호황’으로 끝날 가능성이 크다. 이번 호황이 과거와 다른 것은 기업의 설비투자가 증가하고, 임금의 상승이 뒷받침되고 있다는 점이다. 다만, 높은 물가상승률로 인해 실질임금이 여전히 감소하고 있어서 소비의 회복 속도가 지지부진하다는 것이 일본 경제의 숙제이다. 결국 관건은 향후 물가의 움직임이다.

<그림 1> 살아나는 일본 경제

출처: ALARABIYA news https://english.alarabiya.net/

이번에는 정말로 탈출할 수 있을까?

일본 경제가 모처럼 호황을 누리고 있는 것처럼 보인다. 신문, 텔레비전, 유튜브 할 것 없이 30년 만에 관찰되는 이례적인 일본의 변화를 앞다투어 분석하기 바쁘다. 일단 주가가 33년 만에 유례없는 호황을 누리고 있다. 2023년 들어 주요 주식 지수인 Topix와 Nikkei 225 모두 1989년 이래로 최고치를 기록하였다. 물가도 뛰어오르고 있다. 2023년 1월 소비자물가지수가 전년 같은 달 대비 4.2%나 상승한 이후 8월 현재까지 3%대를 유지하고 있다. 증세했을 때를 제외하고 최근 30년 동안 일본의 소비자물가상승률이 지금처럼 3%대를 유지한 적은 없었다.

일본 국민이 피부로 느낄 수 있는 개별 상품 가격도 속속 인상되고 있다. 일본 맥도널드의 빅맥은 전 세계에서 가장 저렴한 가격으로 유명하다. 1990년에 380엔 하던 빅맥은 30년 이상 가격을 올린 적이 없었다. 그러다가 작년에 410엔으로 가격을 올렸고, 올해 1월에는 또다시 450엔으로 가격 인상을 단행했다. 태어나서 처음 보는 400엔 대의 빅맥에 일본 젊은이들은 깜짝 놀랐고, 또래들 사이에서 한동안 화제가 되기도 했었다.

아베노믹스의 영향으로 최근 10년 정도 엔저의 효과를 톡톡히 누려 오던 기업들은 최근에 슈퍼 엔저의 영향이 더해져 과거 최고 수준의 경상이익과 영업이익을 기록하고 있다. 지난해 일본 기업들의 경상이익은 93조 엔을 기록했고, 일본의 대표기업 도요타는 올해 2분기 영업이익이 일본 기업 최초로 1조 엔을 돌파했다. 토요타 자동차처럼 엔저의 혜택을 누릴 수 있는 수출기업들만 뛰어난 퍼포먼스를 보여준 것이 아니다. 돈키호테와 같은 잡화점은 오로지 내수에만 의존하는데, 이러한 돈키호테도 1980년 창사 이래 처음으로 영업이익이 1,000억 엔을 넘어섰다.

이러한 수치들만 보면 이제 일본이 정말 30년이라는 기나긴 장기침체의 터널에서 탈출하는 것으로 보인다. 그런데도 일본은행은 여전히 확장적 금융정책을 고집하고 있다. 전 세계에서 유일하게 마이너스 금리를 유지하고 있는 일본은행에 대해, 이제는 통화긴축에 나설 때라는 목소리도 점점 커지고 있다. 목표로 내건 소비자물가상승률 2%를 진작에 달성한 일본은행이 좀처럼 완화적 통화정책 기조를 포기하지 못하는 이유는 무엇일까?

30년 내내 잃어버리기만 한 것만은 아니다.

‘잃어버린 30년’이라는 어감이 주는 이미지와 달리 지난 30년간 일본 경제가 침체만을 겪어 온 것은 아니다. 놀랍게도 전후 일본이 경험한 가장 긴 호황인 이자나미 경기(2002년 1월~2008년 2월, 73개월)와 두 번째로 긴 아베노믹스 경기(2012년 11월~2018년 10월, 71개월)가 ‘잃어버린 30년’이라는 기간 속에 포함되어 있다. 좀 더 엄밀히 말하면 버블 붕괴 이후 지금까지 일본 경제는 총 5번의 호황과 불황을 겪어왔다(제12 순환부터 제16 순환까지). 즉 잃어버린 30년이라는 시간 속에서 엄연히 다섯 번의 비즈니스 사이클이 발생했고, 그중에서 두 번은 70개월이 넘는 장기 호황이었던 셈이다.

최근 일본 경제가 호황을 누리고 있는 것처럼 보이는 첫 번째 이유는 일본 경제가 2020년 5월부터 제17 순환의 경기 확장 국면에 있기 때문이다. 즉 일본 경제가 비즈니스 사이클상으로 정말로 호황기에 있다는 뜻이다. 두 번째 이유는 코로나19 회복이 더딘 탓에 발생한 착시효과이다. 코로나19의 팬데믹으로 주요 선진국 경제는 2020년에 역성장을 기록한 이후 2021~22년에 걸쳐 반등에 성공했다. 그러나, 일본은 2023년이 되어서야 비로소 명목, 실질 GDP 모두 2019년 수준을 회복할 수 있었다. 다른 나라보다 1~2년 뒤처진 셈이다. 그런데 이 두 가지 이유만으로 현재 일본 경제의 회복을 설명하려 한다면 일본이 ‘잃어버린 30년’에서 탈출하는 것은 불가능하고 최근의 반짝호황은 신기루에 지나지 않게 된다.

만약 사후적으로 일본 경제가 결국 ‘잃어버린 30년’을 극복할 수 있게 된다면, 이 두 가지 설명보다는 좀 더 구조적인 측면에서 반등의 실마리를 찾아야 할 것이다. 최근 몇 년 사이에 눈에 띄게 늘어난 기업의 설비투자와 임금의 상승이 적절한 설명이 될 수 있다. 그동안은 일본 경제가 내포하고 있는 구조적인 문제 때문에 71개월이나 지속된 아베노믹스 경기에도 불구하고 설비투자와 임금상승은 기대만큼 성과를 거둘 수가 없었다. 과거 아베노믹스 경기는 호경기의 기업과 불경기의 가계가 공존하는 ‘저온호황’의 특징을 가지고 있었다.

‘저온호황’은 일본 기업의 해외 진출과 맞물려 있다. 1985년 플라자 합의 이후 엔고로 인한 수출악화를 피해 일본 기업들의 해외 진출이 본격화하고, 이후에는 장기침체 속에서 내수 축소와 자본수익률의 감소를 피해 더 많은 기업이 해외에 생산거점을 만들기 시작했다. 현재 일본은 2만 5천 개 이상의 기업이 해외에 진출해 있으며, 이 중 비제조업이 57%, 제조업은 43%인데, 일본 전체 제조업 생산의 1/4 이상은 해외에서 생산되고 있다.

결국 2012년 말부터 시작된 본격적인 엔저 국면 속에서, 수출기업들과 해외에 진출한 기업들은 별다른 노력 없이도 손쉽게 환차익을 얻을 수 있었고, 이를 바탕으로 영업이익이 개선되기 시작했다. 그러나 투자수익률과 노동생산성이 낮은 국내에서는 설비투자나 임금상승의 유인이 크지 않은 탓에, 기업들은 벌어들인 수익을 해외에 재투자하거나 현금(달러)으로 쌓아 두게 되었다. 결국 엔저로 인해 기업(정확하게는 수출기업과 해외에 진출한 기업)은 호황이지만, 국내의 설비투자는 늘지 않고, 임금상승의 모멘텀이 약한 탓에 민간 소비도 맥을 못 추는 3무(無) 호황이 길게 이어지게 된 것이다.

‘저온호황’ 구조에 균열이 나타나기 시작했다.

그런데 최근 이러한 ‘저온호황’의 구조에 조금씩 변화의 조짐이 나타나고 있다. 우선 국내 설비투자가 눈에 띄게 늘었다. 올해 명목 설비투자 금액은 100조 엔을 넘길 것으로 예상되는데, 명목 설비투자 금액이 100조 엔을 넘어선 것은 1991년 이후 32년 만이다. 미중 전략경쟁이 심화하는 가운데 일본이 일정 부분 반사이익을 누리면서 이러한 변화가 촉발되었다고 볼 수 있다. TSMC를 비롯해 마이크론, 삼성전자 등 글로벌 반도체 기업이 앞다투어 일본에 공장과 연구소를 신설하고, 일본 기업들이 생산시설을 국내로 이전하는 리쇼어링도 눈에 띄게 늘었다.

사실 일본 기업들의 변화는 좀 더 일찍부터 시작되었다. 2008~9년 글로벌 금융위기를 겪은 후 일본 기업들 사이에서는 도태와 부활의 ‘대분기(Great Divergency)’가 시작되었다. 2015년에 도시바는 자회사 웨스팅하우스의 경영 손실을 감추기 위해 7년간 2,248억 엔을 분식 회계한 사실이 발각돼 도쿄증권거래소 1부 시장에서 퇴출되었다. 2016년에는 미쓰비시 자동차가 62만 5,000대의 연비실험 데이터를 조작한 사실이 드러나 하루 만에 주가가 15% 넘게 빠지기도 했다. 이 밖에도 2010년대에는 일본 대기업들에 대한 신뢰가 무너지는 사건이 하루가 멀다 하고 발생했다. 그런데 다른 한쪽에서는 글로벌 금융위기를 기회 삼아 환골탈태한 기업들이 등장했다. 2008~11년간 4년 연속 적자를 기록하던 소니는 2012년에 새로운 CEO의 취임과 함께 구조개혁을 통해 전자부문을 축소하고, 사업의 중심축을 소프트웨어(게임, 영화, 음악)로 옮기면서 부활에 성공했다. 2008년에 일본 제조업체를 통틀어 역대 최대 규모의 적자를 기록한 히타치 역시 2009~10년에 걸친 구조조정을 통해 오랜 역사와 전통을 자랑하는 제조업을 정리하고 IoT와 AI를 핵심축으로 하는 인프라 사업으로 부활에 성공했다.

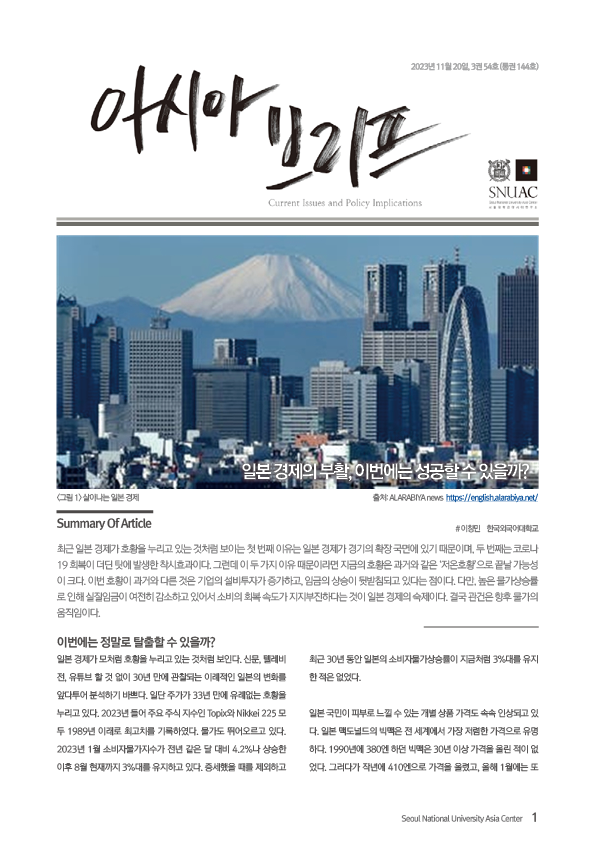

체질 개선에 성공한 기업들은 임금인상에도 적극적으로 나서기 시작했다. 2023년 춘투(봄철 임금협상)의 임금 인상률은 3.6%로 30년 만에 가장 높은 수준을 기록했다. 기시다 후미오 총리가 역점을 둔 최저임금 역시 4.5%(전국 가중평균)나 상승하면서 처음으로 천 엔을 넘어섰다. 다만 8월 월간 노동통계조사에 따르면, 물가를 고려한 1인당 실질임금은 17개월 연속 마이너스를 기록하고 있다. 30년 만의 높은 임금 인상률에도 불구하고, 마찬가지로 30년 만에 높은 인플레이션율이 임금 상승률을 능가하는 바람에 실질임금은 마이너스 상태를 벗어나지 못하고 있다.

실질임금의 감소는 민간 소비의 회복이 지지부진한 이유이기도 하다. 올해 2분기(4~6월) 실질 GDP 성장률은 전 분기 대비 연율 기준 6.0%라는 깜짝 기록을 달성했다. 그러나 GDP의 절반 이상을 차지하는 민간 소비는 오히려 지난해 같은 기간보다 0.5% 감소했다. 춘투의 임금 인상률이 고공행진을 이어가고 있음에도 불구하고 실질임금이 좀처럼 마이너스를 벗어나지 못하는 이유는 일본 노동자의 4분의 3 정도가 중소기업에서 근무하고 있고, 중소기업에는 노조가 없어서 춘투의 집계 대상에 포함되지 않기 때문이다. 원자재 가격상승에 직면한 중소기업은 임금을 인상할 여력이 없고, 결국 임금인상은 대기업들만의 잔치로 끝날 우려가 있다.

<그림 2> 실질임금 증감률의 추이 (전년 같은 달 대비, 단위:%)

출처: 厚生労働省 『毎月勤労統計調査』

슈퍼 엔저의 출현

아베노믹스의 양적완화 정책은 본원통화(중앙은행이 공급하는 현금통화)의 증가가 기대 인플레이션율의 상승을 가져온다는 소위 이와타(岩田) 방정식을 기반으로 설계된 것이었다. 이와타 방정식에 기반한 아베노믹스의 전달경로는 본원통화의 증가가 기대 인플레이션율의 상승을 가져오고, 이것이 엔저, 실질금리의 하락, 주가의 상승으로 이어지고, 이것이 다시 수출증대, 투자증대, 소비증대로 이어져 결국, 기업의 수익증대, 임금상승을 거쳐 최종적으로 소비자물가의 상승이라는 선순환을 가져온다는 아이디어였다. 2013년 1월 25일 일본은행은 소비자물가상승률 2%를 정책목표로 제시했다. 그러나 이와타 방정식에 기반한 물가상승 효과는 제대로 열매를 맺지 못했다. 양적완화가 엔저와 주가의 상승을 가져왔지만, 이것이 수출, 투자, 소비의 증대로는 이어지지 못했다. 예상과 달리 엔저로 인해 기업의 수익은 증가했지만, 생산성 향상이 동반되지 않은 탓에 임금의 상승에도 한계가 있었다. 결국 아베노믹스 경기 내내 소비자물가상승률 2%라는 목표는 달성하지 못했다.

상황이 급변한 것은 코로나19 이후 경기회복과 러시아-우크라이나 전쟁으로 인해 에너지, 원자재, 식량 가격이 폭등하면서부터이다. 일본의 기업물가는 2021년부터, 소비자물가는 2022년을 기점으로 급등하기 시작했다. 인플레이션은 전 세계적인 현상이기 때문에 미국의 소비자물가 상승률 역시 2022년 6월에 9.1%까지 치솟았다. 이미 그해 3월부터 금리 인상에 나선 미국 연준은 이후 몇 차례나 큰 폭의 금리 인상을 단행했고, 미일의 금리 차이만큼 엔의 가치가 하락해 엔/달러 환율이 150엔에 육박하는 슈퍼 엔저 현상이 나타났다. 원자재 가격 상승과 역대급 엔저로 인해 일본 국민의 생활 수준은 급격히 하락하고 말았다.

그러나 현 상황이 반드시 부정적인 것만은 아니다. 그동안 일본 기업들은 디플레이션이 만연한 사회 분위기 속에서 소비자에게 가격 상승을 전가하지 못했다. 비용 절감을 통한 가격파괴 경쟁만이 기업이 취할 수 있는 노선이었다. 그러나 최근에 인플레이션 분위기 속에 많은 기업이 가격 인상을 단행하기 시작했다. 그러면서, 차제에 부가가치를 더 얹어서 가격이 조금 비싸더라도 소비자에게 선택받을 수 있는 제품을 내놓기 위한 경쟁이 시작되고 있다. 기업이 신규 투자를 하고 신제품을 만들어 좀 더 비싼 가격에 판매할 수 있으면, 기업의 이익과 종업원의 급여가 늘어나고, 임금의 상승과 수요 증가는 바람직한 물가상승을 견인할 수 있다.

깊어지는 일본은행의 고민

일본은행이 고민하는 지점도 바로 이 부분이다. 지금처럼 비용 상승과 환율 요인에 의한 수입 인플레이션이 아니라 수요가 견인하는 인플레이션이 확실히 정착된다면, 마이너스 금리를 해제하고 수익률곡선제어(YCC)도 폐지할 수 있다. 일본은행이 정책목표로 제시한 소비자물가상승률 2%는 이미 17개월 이상 목표치를 웃돌고 있다. 이를 두고 많은 전문가가 일본은행이 당장이라도 완화적인 통화정책을 끝내고 금리를 정상화해야 한다고 말한다. 그러나 일본은행은 소비자물가상승률뿐만 아니라 GDP디플레이터, 단위당 노동비용, GDP 갭이라는 네 가지 지표를 견주어 보면서 통화정책 기조의 변경 시기를 저울질하고 있다.

종합적인 물가 동향을 나타내는 GDP디플레이터는 2분기(4~6월) 기준 지난해 같은 기간보다 3.4%나 상승해 3분기 연속 플러스를 기록했다. 산출물 1단위 생산에 소요되는 노동비용인 단위당 노동비용도 0.7% 상승해 2분기 만에 플러스로 전환됐다. 문제는 잠재 GDP와 실제 GDP의 차이를 의미하는 GDP 갭인데 올해 1분기(1~3월)까지만 해도 마이너스(-0.9%)를 벗어나지 못했다. 그러다가 2분기 들어서 비로소 3년 9개월 만에 플러스(0.4%)로 전환되었다. 일본은행이 디플레이션 탈출을 선언할 수 있는 모든 조건이 달성된 셈이다.

그러나 일본은행은 여전히 신중한 입장이다. 일본은행이 예상하는 일본 경제의 전망 또한 밝지만은 않다. 3분기(7~9월) 실질성장률 전망치는 전년도 같은 기간 대비 연율 환산으로 0.8%나 줄어들었는데, 마이너스 성장이 실현되면 수요 부족으로 GDP 갭이 다시 마이너스로 전환될 수 있다. 올해 7월 발표한 소비자물가상승률도 2023년 2.5%, 2024년 1.9%, 2025년 1.6%로 시간이 지나면서 2%라는 목표 수준을 밑돌 것으로 예측되었다. 게다가 최근에는 이스라엘과 하마스의 무력 충돌로 국제유가가 급등했는데, 만약 중동 지역에서 전쟁이 본격화하면 국제유가가 또다시 고공행진을 할 수 있어서 일본은행의 고민은 더욱 깊어질 수밖에 없다.

다만 지금과 같이 엔/달러 환율이 150엔에 육박하는 슈퍼 엔저 상황이 장기화하면 일본은행의 결단을 촉구하는 국내 여론이 비등해질 것이다. 미국 연준이 금리를 추가로 인상할 가능성은 차치하더라도 현재의 고금리 상황이 내년 이후에도 상당 기간 지속될 가능성이 커서, 미일 간 금리차를 반영한 슈퍼 엔저 상황이 생각보다 길어질 수 있다. 결국 고유가와 엔저는 국민의 생활고를 가중할 것이다. 공식적으로 물가안정을 정책목표로 내세우고 있는 일본은행이 환율조정에 직접 관여할 수는 없지만, 일본은행이 통화 긴축에 나서지 않는 한 엔저 추세가 꺾일 가능성은 작다.

우에다 일본은행 총재는 마이너스 금리 해제와 YCC철폐 시기에 대해 “결단이 늦어짐으로 인해 발생하는 부작용보다 섣부른 결단이 가져오는 부작용이 훨씬 크다”라며 신중한 입장을 보였다. 현재 일본은 인플레이션이라는 부작용을 감내하면서 혹여나 발생할 수 있는 경기침체와 실업을 피하고자 통화 긴축의 시점을 늦추고 있다. 일본은행을 포함해 많은 국내외 전문가들은 내년 봄을 예의주시하고 있다. 만약 내년 춘투에서 올해에 버금가는 임금인상이 단행된다면, 일본은행은 완화적 통화정책을 멈추고, 디플레이션 탈출을 공식적으로 선언할 수 있을 것으로 기대된다.

* 이 글의 내용은 아시아연구소나 서울대의 견해와 다를 수 있습니다.

Tag: 아베노믹스,양적완화,슈퍼엔저,저온호황,일본은행

이 글과 관련된 최신 자료

- Dooley, Ben (2023). “Roaring Back From Pandemic, Japan’s Economy Grows at 6% Rate.” The New York Times, August 14.

- Hirose, Yohei (2023). “Doubts smolder about how long Japan’s post-COVID recovery can last.” Nikkei Asia, May 18.

- Kajimoto, Tetsushi and Kihara, Leika (2023). “Japan emerges from recession on post-COVID consumer rebound.” Reuters, May 17.

- Sposato, William (2023). “Japan’s Stock Market Is Finally Back to 1990 Levels.” Foreign Policy, June 23.

- The Economist (2023). “How Japanese policymakers ended up in a very deep hole.” The Economist, May 6.

저자소개

이창민(changminlee@hufs.ac.kr)

현) 한국외국어대학교 융합일본지역학부 교수

전) 도쿄공업대학교 조교수, 브리티시 컬럼비아대학교 방문교수

주요 저서와 논문:

『지금 다시, 일본 정독』 (더숲, 2022).

『아베노믹스와 저온호황』 (제이엔씨, 2021).

“글로벌 무역구조와 한일 무역관계의 진화.” 『세계정치』 37, 2022.

“한일 경제협력의 새로운 가능성에 대한 고찰.” 『일어일문학연구』 119, 2021.

“아베노믹스와 일본 경상수지의 구조변화.” 『비교일본학』 47, 2019.